Last Updated on 2023年9月20日 by Lens

“股神”巴菲特把投資比作滾雪球,在總結自己的成功秘訣說:“人生就像滾雪球,最重要的是發現很濕的雪和很長的坡。”那什麼是很濕的雪和很長的坡,滾雪球又意味著什麼,這篇投資入門將圍繞這些問題進行一一解答,告訴大家巴菲特秉承的財富增長模式——複利。

滾雪球理論是什麼

滾雪球理論遵從價值投資模式,側重企業長遠價值,通常按年來計算收益率,是一個正回饋效應。投資者可以不用一次性投入總量的資金,而是通過複利一點點來累積財富,現金投入後,等待資本增值,然後利用增值後的資本再次投入,來賺取回報。

假使年初10萬新臺幣的本金,一年一倍的回報率則變成20萬,第二年在20萬的基礎上變為40萬,第三年為80萬,多年後便可把資金慢慢滾大。即使一年增長30%,只要常年累月的複利疊加,長時間也會成為一個天文數字。

有機構曾勾畫了巴菲特的財富增長曲線:1941年,11歲,100美元起家,購入生平第一支股票。1962年,32歲,個人資產突破100萬美元。1968年,38歲,2500萬美元。1983年,52歲,漲至3.8億美元。1988年,58歲,38億美元。2011年,81歲,增至500億美元。2017年,87歲,達到756億美元。

從中可以看出,巴菲特財富增長的過程就是一個滾雪球的過程,他通過複利的長期作用,讓雪球越滾越快,越滾越大,締造了巨大財富。究其本質,“雪球”表示財富,“坡道”指向時間,“濕雪”則代表複利。

那麼,滾雪球理論可以解構為:坡很長,比喻複利增值時間長,指能讓資金在長時間內增多的企業;雪很濕,比喻年收益率高或投資回報率高,指能讓資金投入後不斷獲得回報的投資機會。

發現很濕的雪:尋找投資回報率

投資回報率是投資的目的,也是財富增長的核心。投資回報率越高,資產就越滾越大。作為投資者,要從兩個方面考慮。

一、投資標的的選擇

巴菲特投資股票的方法可謂是一門深奧的藝術,他以一種獨特的眼光看待市場,著重於挖掘那些具有長遠潛力和穩定收益的公司。他的投資哲學關注公司的基本面,並優先考慮其商業模式、管理層質量以及未來可預見的盈利前景。這種方法讓他在投資中能夠避免一些風險,同時也為他帶來了豐厚的回報。

蘋果公司便是一個極好的例子。巴菲特於2016年開始買入蘋果股票,這項投資彰顯了他的眼光和耐心。起初,他以相對低價格進入,隨後在不同價位上持續增持,這不僅體現了他對蘋果前景的信心,也顯示了他對市場的深刻洞察。蘋果作為一家優質的公司,擁有強大的品牌影響力和創新實力,符合巴菲特挑選投資標的的標準。

在短短五年的時間內,巴菲特所持有的蘋果股份數量成長了超過14倍,這種驚人的增長引人矚目。他的投資回報率更是超過了三倍,顯示出他在蘋果這個投資中取得了非常可觀的利潤。這也再次驗證了巴菲特對於挑選長遠具有巨大價值的股票的準確眼光和投資技巧。

這個故事告訴我們,投資不僅僅是對市場的短期預測,更是對企業本質和長遠前景的深入分析。巴菲特通過其成功的投資實踐,向我們展示了投資的真諦——專注於優質的企業,長期持有,獲取穩定的回報。

二、投資機會的選擇

巴菲特的投資哲學充滿了深刻的比喻和隱喻,「發現很濕的雪就是要找到好的投資機會」正是其中之一。這個比喻告訴我們,在市場的低谷時尋找投資機會,就像在大雪紛飛的時候,找到受潤濕的雪,代表著能夠抓住市場的低點,獲得更有價值的資產。

好的投資機會通常出現在股票價格處於低谷的時候,也就是絕對低位。這是因為在這種時候,市場對於某些優質公司的價值被低估,投資者情緒可能處於低迷,創造了購入這些股票的機會。

然而,如何判斷股票價格是否處於低位,是一個重要的議題。市盈率、市淨率、市銷率等指標確實是常用的評價方法,但它們並不是一成不變的準確指標,因為不同行業的運作方式和特點可能導致這些指標的適用性有所不同。

這時,K線圖就成為了另一種判斷股票價格是否處於低位的方法。通過觀察價格的趨勢、波動以及築底的時間,我們可以更加深入地了解市場的走勢。特別是在K線圖中,有時會出現一些技術指標,如雙底、三底等,這些都可能預示著股票價格即將反轉上升,是投資的好時機。

巴菲特的投資方法強調尋找低谷時的投資機會,而判斷這些機會可以結合基本面指標和技術分析,找到那些可能被市場低估的優質企業,以實現長期穩健的投資回報。

以投資蘋果為例:

當選定好目標股票後,設定投入資金總量以便開始建倉,然後在橫盤築底(標識1,標識3)和下跌(標識2,標識4)時分批買入。建倉完成後,等上漲到自己的理想價位後賣出一部分,等待下一個底部的建倉,不斷迴圈。這樣既可以降低持倉成本,又可以分散投資風險。

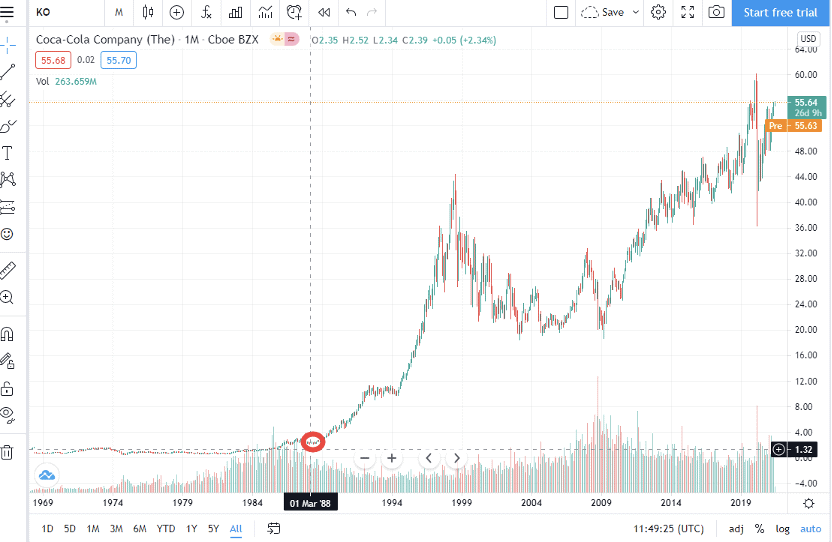

在別人恐懼時貪婪,而在別人貪婪時恐懼。巴菲特在1987年美國股市大跌時,乘機花2億美元大量買入可口可樂的股票,30年過後,這批股票的市值達到40億美元。巴菲特認定可口可樂未來發展前景廣闊,所以在股價低於公司價值時大量持有。他找到了夠長的坡道。

發現很長的坡:抓住複利增值時間

已知複利模式的公式為:業績=a(1+ b%)ⁿ,其中,a是投資基數,b%是投資報酬率,n是投資時長。時間越長,業績越高。當投資能確定投資報酬率之後,一定要趁早開始投資,這樣複利增值時間才長。假設投資報酬率100%,每年投入10萬新臺幣,如果比別人早開始2年,就可以多累積40萬的財富。

若投資者早先發現比特幣商機,從2010年11月起,每年投入一部分資金購買,一直持續到2020年9月。可以想像在今年年初賣出後,十年間收益何其大。畢竟在2011年,每枚才10-30美元,2012年,每枚只要2-13美元,2014年,每枚也才320-600美元。但選擇今年才開始投資,誰也不能保證盈利,因為不確定因素太多。

巴菲特執掌的上市公司伯克希爾·哈撒韋(Berkshire Hathaway)持有可口可樂超過30年(1987/1988/1989年~,紅色區域為巴菲特買入時間段),持有富國銀行和美國運通超過10年,在過去50餘年間取得了年均20%的複合收益率。綜合可知,滾雪球是一個長期過期,集眼光、耐心與恒心於一體,要求投資者較長時間持有股票。

然而,股市漲跌途中並不缺乏獲利機會,對於一些短線愛好者和日內交易者,在保住本金的基礎上,學一學George Soros(索羅斯,美國金融大鱷,量子基金創始人,97亞洲金融風暴製造者)和James Simons(西蒙斯,對沖基金之王,量化投資代表)。George Soros通過短期正回饋效應來獲利,James Simons則通過超短期交易來賺錢。

滾雪球理論下的注意事項

- 保住本金

無論是短線交易,還是長期交易,無論是價值投資,還是機會投資,只要是投資,都會有風險,只不過風險有高低之分,所以投資的前提是保住本金,保住本金就有下一次翻盤的可能。

- 控制倉位

學會控制倉位是投資的一門重要學問。不管是牛市,還是熊市,帳戶都要留有一定的現金,必要時可以用來救倉。比如巴菲特,他投資某個公司,也不是一次性就買進,而是分批地在相對低位買入,並且總是預留足夠多的現金或現金等價物。

- 靈活交易

滾雪球理論雖然要求對值得投資的股票集中資金大量買入,但並不是一成不變,死守到底。行情不對時,也會立即拋售或止盈止損。巴菲特在IBM業績下滑、利潤不及預期時,就著手賣出持有近6年的股票。

- 不適合小額資金和短線交易

滾雪球操作需要不斷的資金投入和長期的持有,而短線交易,尤其是日內交易,講究操作頻率和資金利用率,通過高頻率的交易來提高資金的運轉速度,雖然單次收益小,但大量的累計讓整體收益變大。因此,滾雪球並不適合短線交易者,日內交易者和資金量少者。

短線交易資金量少者,短線(超短期)交易者可以考慮差價合約(CFD)交易。差價合約採用保證金槓桿交易模式,允許投資者在不實際持有標的的情形下,對其價格進行買賣。差價合約的保證金槓桿交易減輕了資金投入壓力,放大了盈利空間。

| 對差價合約感興趣的朋友可以查看我們的文章>> 外匯保證金交易是什麼,CFD差價合約如何交易 差價合約經紀商推薦>> Plus500怎麼樣?Plus500評價好嗎? XM評價:平臺功能介紹、開戶流程體驗、監管資訊匯總 FXTM富拓評價,富拓是詐騙平臺嗎? |

滾雪球理论总结

滾雪球理論以保本為前提,著眼於複利,是一個長期投入和持有的過程,需要投資者尋找到內在價值優質且股價低於內在價值的股票。這篇投資入門教學分別介紹了什麼是雪球,什麼是很長的坡,什麼事很濕的雪,及投資注意事項等內容,希望幫到大家。

閱讀更多股票內容

- 新手股票入門教學,从0開始學炒股

- 在台灣如何買美股?美股投資教學

- 台灣投資者怎麼買 Google 股票?

- 金融股是什麼?金融股存股应该怎麼選?

- 股票CFD是什麼?如何用差價合約CFD投資股票?

- 什麼是股票放空?教你如何放空股票

- 股票手續費是多少?哪間證券商手續費最低?

- 零股是什麼?零股交易時間,怎麼交易

- 什麼是內盤、外盤和內外盤比?如何根據內外盤分析股票?

- EPS(每股盈餘)是什麼?計算公式是怎樣的?

- 台灣50(0050)成分股都有哪些?優缺點整理!

- 富時中國A50指數是什麼?如何投資A50指數?

- AI概念股有哪些?10隻AI股票美股推薦

- ESG概念股是什麼?如何投資 ESG 股票?ESG 概念股有哪些,優缺點

- ADR是什麼?和股票有什麼區別?ADR投資教學

- 「新光證券」評價,新光證券優惠介紹

- 滾雪球理論,“股神”的成功秘訣

- 預防港股投資詐騙,了解港股詐騙的套路

- 權值股是什麼?2021最新台股/美股權值股比重、市值、排名清單

- 2021年美股開盤/收盤/休市時間,盤前盤後交易時間匯總

- 權值股是什麼?2021最新台股/美股權值股比重、市值、排名清單